史诗级暴力反弹

刚刚过去的几个交易日,国际金价上演了一场足以载入史册的“暴涨-暴跌-再暴力反弹”的戏码。

金价连续两天反弹,累积涨幅接近10%,重返5100美元上方,黄金ETF易方达(159934)涨4.4%,港股的黄金矿业ETF(2824)涨3.43%。

当黄金从“避险神器”变成“绞肉机”,又再变成“避险神器”时,我们到底该如何审视这块疯狂的石头?

01

谁导致了暴跌?

面对金价的剧烈波动,很多投资者都会问,谁是大量抛售的人?

答案是投机资金的可能性最大。

如果仔细复盘,在金价崩盘前夕,市场已经表现出了比较大的投机特征。

我们可以通过数据,看清投机资金是如何一步走向极端的。

首先,是极度拥挤的头寸。

根据CFTC公布的最新持仓报告,1月下旬黄金非商业(管理基金)的净多头头寸飙升至 28.5万张附近,处于历史95%分位值的极端水平。

这意味着市场上的“多头”已经满员,几乎找不到新的买家来接盘,金融术语称之为“过度拥挤交易”。

其次,是“多头Gamma”的加速器效应。

由于前期金价上涨过快,大量看涨期权(Call Options)进入“实值”区间。为了风险对冲,期权卖方不得不被迫买入黄金期货,这种“负Gamma”效应在1月下旬像助燃剂一样,将金价推向了非理性的 5500美元。

第三,是情绪指标爆表。

当时的黄金恐惧与贪婪指数已连续两周处于“极度贪婪”区间(85以上)。各类短线资金通过高杠杆工具(如NUGT)疯涌入场,这种“短期疯狂”往往会埋下后来剧烈波动的隐患。

那最终又是什么因素,导致了投机资金的“瞬间撤离”?

触发点主要有三:

一是关键利空的“惊雷”。

美联储人事变动与美元回升2月初,市场传闻美联储新任主席候选人展现出极强的“鹰派”色彩,且美国1月非农数据超预期强劲。

这瞬间打破了投机者关于“美元即将崩溃”的一致预期。当美元指数(DXY)从低位反弹,黄金作为“反向资产”的做多逻辑瞬间动摇。

二是致命的“保证金上调”。

1月30日,芝商所宣布上调旗下贵金属品种的交易保证金要求。其中,黄金保证金从 6% 提高到 8%,白银则从 11% 飙升至 15%,新规于 2 月 2 日(周一)收盘生效。

对于持仓规模巨大且处于亏损边缘的投机机构来说,他们要么补交数亿美金,要么选择平仓。在“现金为王”的瞬间,平仓成了唯一出路。

三是“止损指令”引发的踩踏。

金价在跌破关键心理价位5200美元后,触发了海量的算法交易止损单,引发“价格下跌—触发止损—由于平仓导致价格更大幅度下跌”的负反馈循环。

02

黄金的价值变了吗?

面对这场由投机资金引发的“踩踏”,市场上虽然充满恐慌,但并不缺乏理性和冷静的声音。

例如,有观点认为金价大回撤,是一场神似2020年3月的“现金挤提”事件,而非1980年或2013年的结构性熊市。

理由在于,虽然西方投机盘在疯狂抛售,但东方的“聪明钱”并未大幅跟风,这显示出实物持有者对黄金长期价值的认可。

同时,绝对定价权也有“东移”的迹象。

世界黄金协会(WGC)数据证明,全球央行在2025年购金需求突破5000吨,其中亚洲央行是绝对主力。

截至2026年1月底,中国官方储备资产显示,黄金储备已实现连续15个月增持,总量达到2350吨。在2026年1月金价暴涨的过程中,中国央行依然保持了稳定的增持节奏,显示了极强的战略定力。

2025年印度央行购金量同比大幅增长30%,中东主权财富基金在2026年1月金价高位时,通过场外交易(OTC)锁定了大量实物金合约,金额高达450亿美元。

东欧国家央行(如波兰与捷克),在2026年1月继续维持高频购买。波兰央行行长明确表示,目标是将黄金在官方储备中的占比提升至 25%。

因此,投机盘短期剧烈的抛售,也可以认为是“长周期牛市中剧烈却健康的修正”,是为后续更高质量的上涨“腾挪空间”。

如果将视角拉长,黄金的故事或许“刚刚翻开序章”。

支持这种观点的理由有:

1、美元持续弱势。

美国债务/GDP占比已超过120%,且因为降息周期而处于持续贬值的状态,去美元化不再是预言,而是各大央行正在进行的资产配置。

截至2026年1月底,全球官方黄金储备在总储备中的占比已由十年前的不足10%跃升至 28.9%,反观美元在全球外汇储备中占比已降至约56%。

考虑到美国在政治、经济和社会层面出现的极化现象,特朗普的政策、公开认为美元弱势是好事,以及技术进步带来的“负面”影响(如美元替代物),在可预期的将来,美元要想重回强势,都不是易事。

2、地缘冲突加剧。

特朗普仅在1月份,就向全球扔出了三枚地缘政治“核弹”,包括抓捕委内瑞拉总统;公开因为格陵兰岛购买问题而加欧洲国家关税(尽管后来很快取消);以及向伊朗集结重兵,发“最后通牒”。

除此之外,还有深陷泥潭的俄乌、存在较高不确定性的亚洲,等等。

1月14日,世界经济论坛发布的《2026年全球风险报告》,明确将“地缘经济对抗”列为年度首要风险。

需要重点提及的是,这种地缘冲突已经远远超出军事政治范围,延伸到更广阔的经济制裁、贸易脱钩、科技封锁、金融战、意识战等领域。

只要这些趋势还存在,黄金天然的避险和保值功能就会一直得到强化,表现为需求充足、价格坚挺。

另外,从供应上看,金矿探测、开采技术短时间内很难取得大突破,供需矛盾会支持金价坚挺或者上涨的逻辑,也会令到黄金矿产资源价值提升。

资金面的走势,正侧面验证这些逻辑。

如黄金ETF易方达(159934),最近10日资金净流入额17.35亿元,最新规模427.51亿元;还有作为全港唯一黄金矿业ETF——黄金矿业ETF(2824)首发募集10.05亿港元,是近两年香港首发规模最大的股票型ETF。

整个逻辑推理下来,虽然短期黄金定价依然会受市场资金和交易风格的影响,但长期看定价正逐渐转移到追求长期信用安全的资金,尤其是“东方聪明钱”手中。

从这个角度看,过去几天的暴跌,并非内在价值崩塌,更可能只是由流动性陷阱引发的暂时性黑夜。

03

结语

综上,可以得出一个简单的结论:

近期金价剧烈波动,主要源于投机资金。

不过,既然是投机资金,虽然疯起来也很吓人,但始终离不开“来得快去得也快”的本性。

这或也是金价连续强势反弹的原因。

长线看,全球大变局,以及货币体系的变革,是一个不可逆的进程,黄金已经成为这种变化的重要外在表现之一。

尽管金价已经上涨了很多,但黄金的序章,或许真的只是开端。

在投资的世界里,黄金依然是最硬核的资产之一,它的避险功能、保值功能,并没有改变,反而会因为世界进入百年大变局而得到加强。

供应方面,“十五五"规划,要求持续推进新一轮找矿突破战略行动,高度重视低品位、难处理、共伴生资源的综合利用,切实提高资源自给率和综合利用水平。长远看,黄金的供应会增加,不过短期供需矛盾依然存在刚性,因此不管是黄金,还是更上游的金矿资源,都难觅价值会大幅下跌的可能性。

当然了,价格的剧烈波动,对于一般投资者而言并不友好,因为这太考验心脏承受力了。

不过,市场上也存在一些投资工具,能够让这个过程更平滑和稳定一些,例如近年来越来越受关注的ETF。

其中,黄金ETF易方达(159934),紧密跟踪现货黄金价格,底层资产是上海黄金交易所的实物黄金持有凭证,一手(100份)黄金ETF对应1克真金,投资门槛低,不用担心实物黄金的保管问题,交易灵活,支持T+0。

黄金ETF联接基金(A/C:000307/002963)为场外投资者提供投资黄金的便捷投资工具。

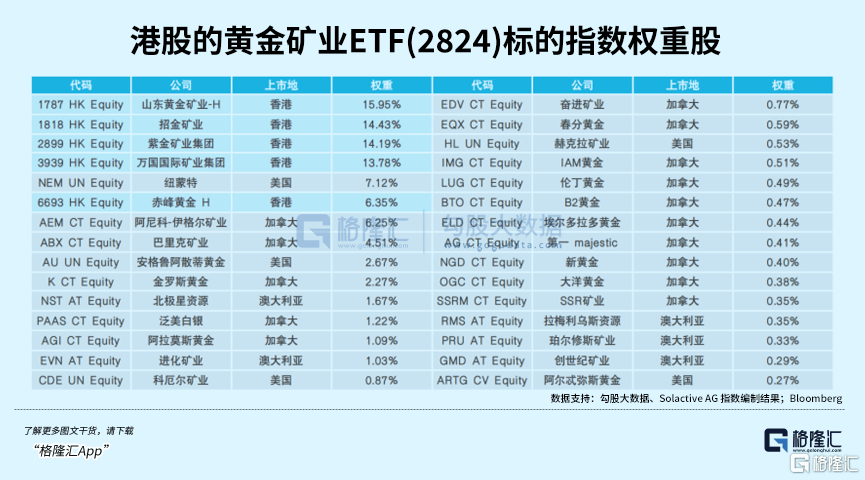

金矿资源方面,有港股的黄金矿业ETF(2824),紧密跟踪Solactive全球黄金矿业精选指数,覆盖中国、加拿大、美国、澳大利亚四大黄金产业区30只龙头股,兼顾地域分散与龙头集聚优势,有效减低单一市场风险,共享全球黄金矿业增长红利。

Solactive全球黄金矿业精选指数自基日以来累计涨幅达324.8%,是同期伦敦金、上海金涨幅的2~3倍,依托黄金矿企部分成本固定特性带来的盈利变动杠杆效应,堪称“金价放大器”。(注:数据来源于彭博,截至2025/12/31,以港币计价;指数基日为2023/3/17)