日本国债与日元何时何故将迎来拐点?

瑞银(UBS)最新全球策略报告指出,近期日本国债(JGB)收益率的急剧攀升已显著超出财政基本面可解释的范围,核心驱动来自市场对通胀预期的重新定价。该行认为,当前通胀将在年中回落至1.5%左右,这将成为日债与日元走势的关键转折点。

据追风交易台,报告指出,对于投资者而言,这传递出三个关键信号:首先,此次波动并非类似英国2022年“特拉斯危机”的系统性风险事件,日本股市表现仍具韧性,尤其应避免恐慌性抛售利率敏感板块;其次,伴随日债收益率吸引力提升,预计4月新财年启动后,日本国内资金或将从海外债市大规模回流,重新配置日本国债;最后,通胀回落将推动实际利率上升,进而为日元提供支撑,相较于名义利差,实际利率对汇率的影响更为显著。

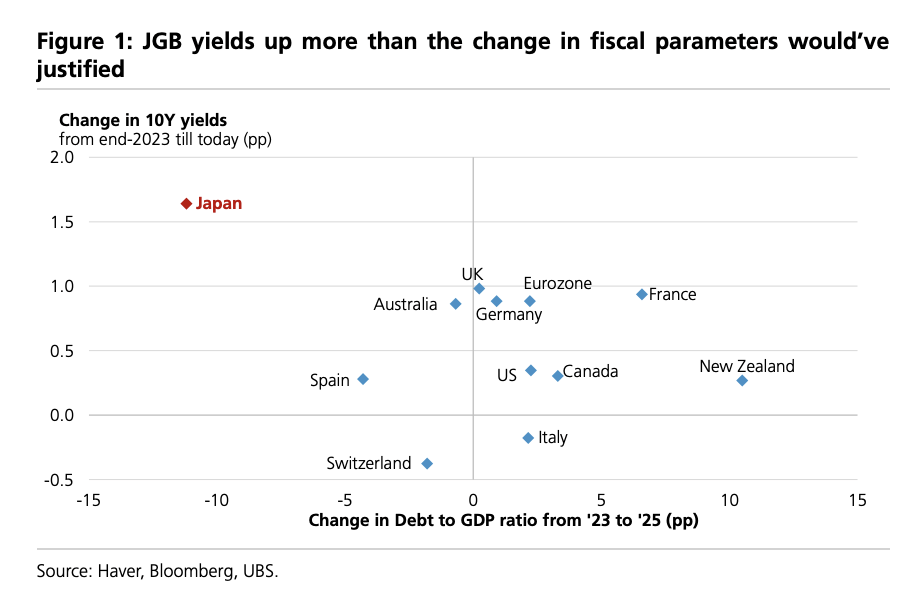

财政基本面并非罪魁祸首,收益率涨幅已“过度”

尽管市场对日本财政状况存在忧虑,但近期数据显示,日本国债收益率的剧烈波动与实际财政基本面存在明显脱节。

从财政健康度来看,日本情况好于多数发达经济体。自2023年以来,其公共债务占GDP比例已下降11个百分点,而同期发达经济体整体则上升2个百分点。预计到2026年,日本财政赤字占GDP比重仅为2%左右,显著低于发达经济体4.9%的平均水平。此外,日本政府利息支出占GDP的1.3%,也远低于发达经济体3.3%的平均值。

然而,尽管财政指标相对稳健,日本国债收益率的涨幅却在近期超越了所有主要发达债券市场。造成这种“脱节”的核心原因在于市场结构与流动性变化:1月20日导致市场剧烈波动的交易量尚不足2.8亿美元,反映出市场深度不足;同时,日本央行持续缩减其国债持仓,导致市场在缺乏关键定价方的情况下,价格发现机制出现紊乱,放大了短期波动。

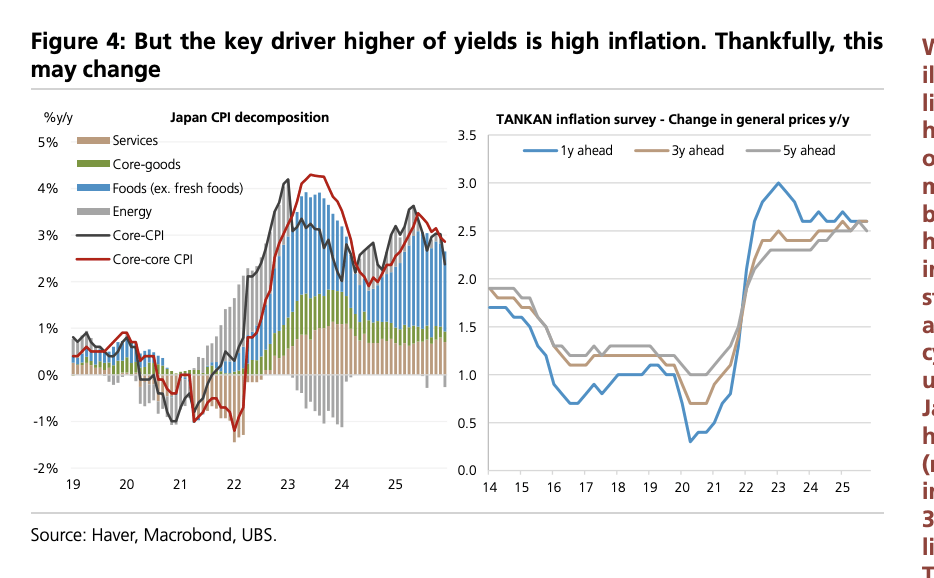

通胀预期才是核心驱动力,但降温在即

瑞银分析指出,近期日债收益率的飙升主要受市场通胀预期驱动,而非财政赤字压力。当前日本通胀主要由食品价格(如大米)等结构性因素推动,而潜在服务业通胀仍维持在约1%的温和水平。

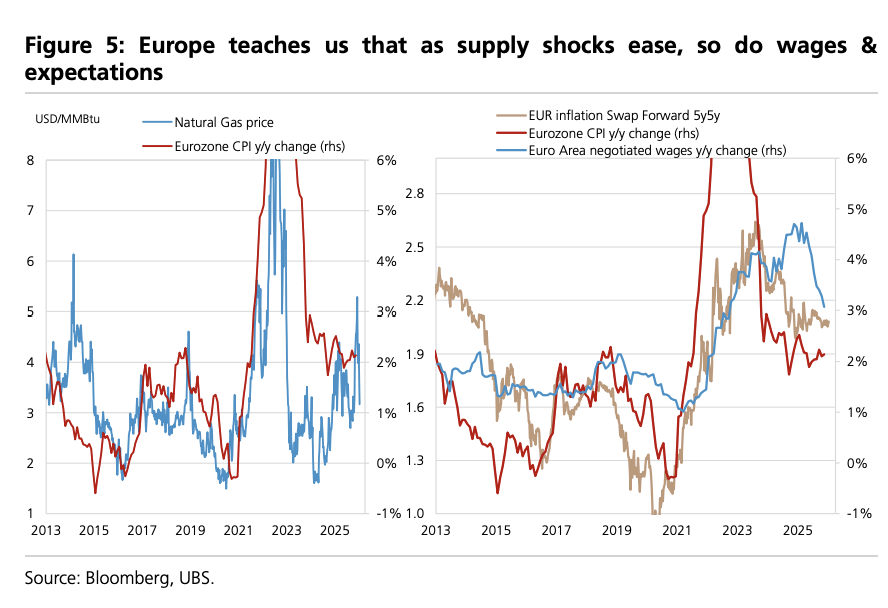

展望未来,该行预计日本核心通胀率将在年中回落至1.5%左右。参照欧洲经验,在供给冲击(如能源、食品价格波动)逐步消退后,整体通胀下行将带动通胀预期与工资增速同步回落。

综合判断,若通胀如预期降温,其效果将比日本央行的加息政策更能有效提升实际收益率,从而为日债与日元提供关键支撑。

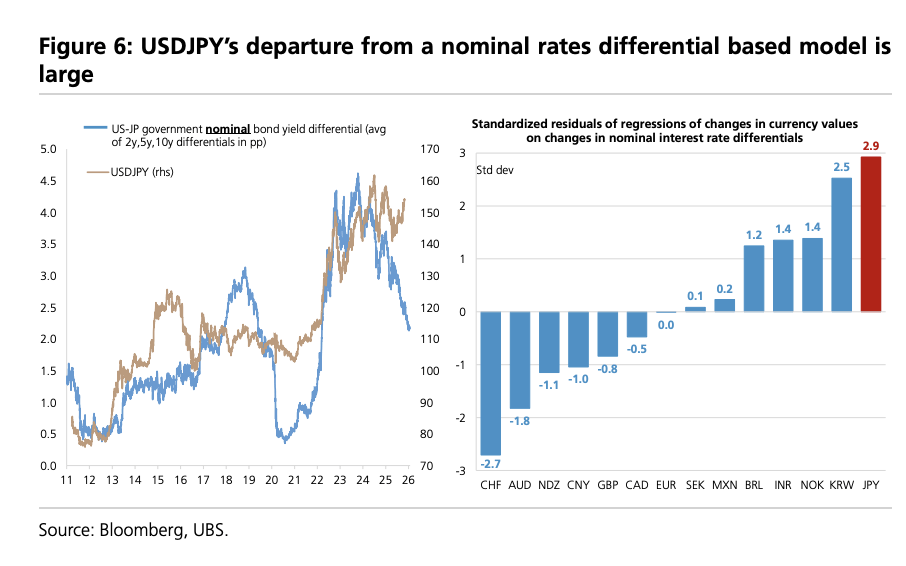

日元定价逻辑生变:实际利率重于名义利差

近期,日元与美日名义利率差的传统关联已经失效,实际利率差已成为其定价的核心锚点。模型显示,基于2年、5年和10年期名义利率差计算,美元兑日元的理论值应在118左右;然而,若使用实际利率差进行测算,其价值约为155,这与当前市场实际汇价高度吻合。

这一差异反映出市场正密切关注日本通胀走势及其对货币政策独立性的潜在威胁。若未来通胀如预期回落,实际利率将相应上升,从而为日元汇率提供关键支撑。

在政策应对层面,瑞银分析指出,单边外汇干预的效果往往较为短暂。相比之下,如果美日两国能够协调行动、实施联合干预(类似于1998年6月的操作模式),将有望更有效地稳定汇率市场。

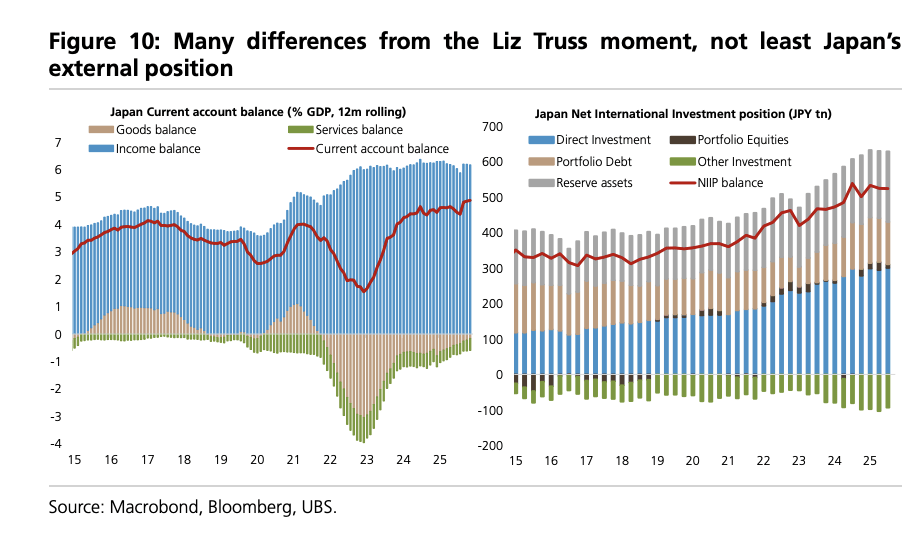

这不是英国“特拉斯时刻”,日本外部头寸依然稳健

针对市场担忧日本可能重演2022年英国国债危机的情绪,瑞银指出二者在关键基本面与市场反应上存在显著差异:

日本持有巨额净国际投资头寸,占GDP比例高达+92%,而英国危机时该指标为-2.6%;同时,日本经常账户保持占GDP 4.8%的盈余,彼时英国则处于赤字状态。外部资产负债结构的稳健性为日本提供了更强的缓冲空间。

从市场表现看,当年英国危机呈现“股债双杀”格局,而当前日本股市尤其房地产、建筑等利率敏感板块走势强劲,明显跑赢大盘,反映出市场并未对日本主权信用产生系统性怀疑。

真正的风险:日本资金回流与股市的“外热内冷”

当前全球债券市场面临的主要溢出风险,并非源自外国投资者抛售日本国债,而更可能来自日本国内资金从海外债券市场的大规模回流。瑞银指出,随着日本国债收益率已高于经汇率对冲后的全球债券收益率,新财年(4月1日开始)日本国内机构投资者可能显著调整配置,将资金从海外债券转向本国国债市场。

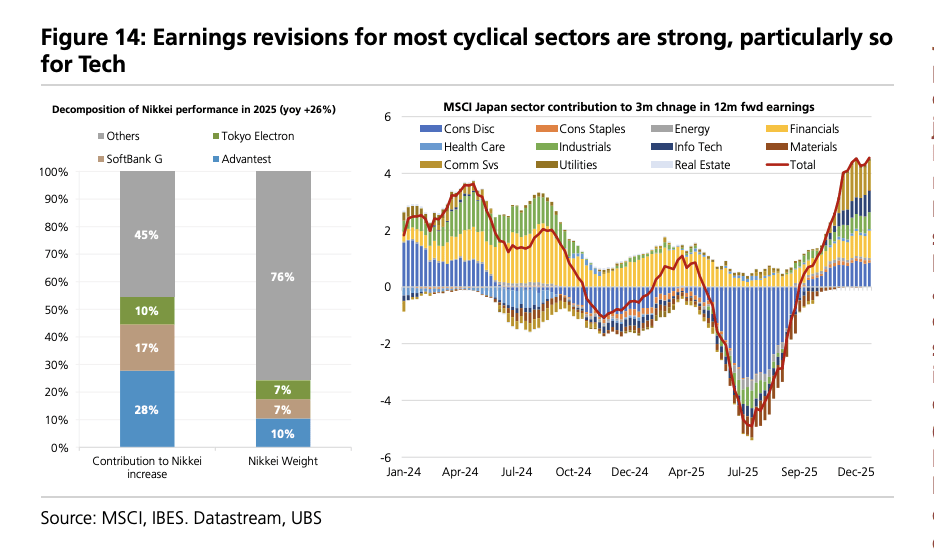

在股市方面,日本市场呈现出明显的结构性分化。2025年以来日经225指数的上涨中,仅三只个股就贡献了约55%的涨幅,显示市场高度集中。同时,本轮行情完全由外国投资者与企业回购驱动,日本国内个人及机构投资者仍为净卖出方。这种“外热内冷”的资金格局,也从侧面反映出本土投资者对通胀持续走高的预期仍持谨慎态度。